最近有几件大事格外引人关注:中国发布人民币指数,中美利差收窄,人民币贬值,美国加息...我们来梳理下这些事情背后的逻辑和关联,或许可以看清未来的政策走向。

在中国央行六次降息后,十年期国债收益率已经连续下跌,目前位于2.9%左右的四年新低水平,与此同时,美国十年期国债收益率今年来从1.639%涨至2.238%,中美利差缩小到只有不到70BP。

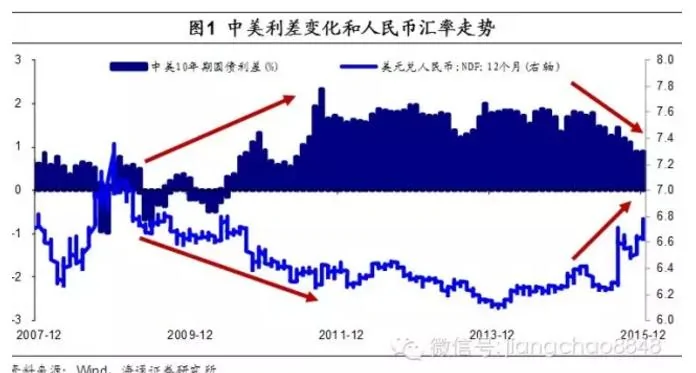

“从国际经验来看,利差主导汇率走势。人民币对美元走势和中美利差基本一致。”海通证券姜超团队在最新的报告中写到。

从其列举的案例来看,美国与日本以及美国与欧洲的货币政策分化令利差不断收窄,日元和欧元均相对美元大幅贬值,人民币也不例外:

2008年金融危机爆发后,美联储大幅降低联邦基金利率,并推出三轮QE,但中国的宽松力度不如美国,中美利差逐渐扩大。从2008年至2011年,中美10年期国债收益率逐渐扩大至2%以上,人民币对美元不断升值。而2011-2014年中美利差保持稳定,人民币对美元汇率也相对稳定。

中美利差收窄后,资本项下持续流出。中美两国货币政策自2014年起产生分化,美国逐步退出QE3并于近日加息0.25个百分点;而中国则自2014年开始进入新一轮降息降准的宽松周期。两国利差自2014年起快速收窄,10年期国债利差由1.5%以上缩窄至不到80bp的水平。利差快速下降导致对利率较为敏感的贷款以及货币和存款项,经历大规模资本流出,带动资本账户下持续流出。

利差与汇率的关系很好理解:如果中美利差扩大,套利驱使国际资本流向中国,带动人民币升值,反之,如果利差收窄,套利空间不再,资金将回流美国,带动人民币贬值。

如果明年美联储四次加息,中美利差可能会进一步收窄,甚至出现倒挂局面,人民币贬值和资本外流的风险将进一步上升。

民生证券:

这一次,中美利差的不断收窄的同时,国内的资本市场却面临着“资产荒”。这意味着,如果利差再度出现倒挂,没有一项人民币资产在抹平利差后能继续提供正的投资回报率,那么利差倒挂背后可能对汇率贬值和资本外流风险是上升的。尽管基本面仍持续利率向下,但如果利率下行太快,背后的流动性风险也是需要警惕的。

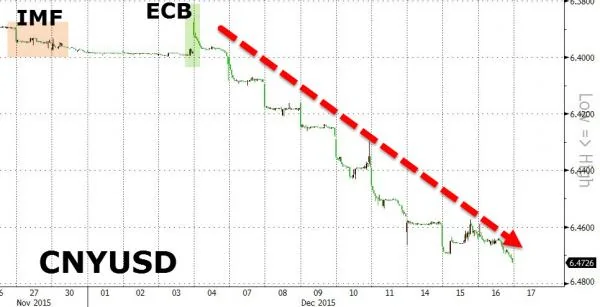

自11月下旬以来,国债收益率快速下行逾10基点,十年期国债收益率跌破3%,中美利差创五年新低,与此同时,离岸汇率持续贬值,央行没有明显干预迹象,在岸汇率在12月初呈阶梯式贬值,两岸汇差重新达到500-800个点的高位。

在这种背景下,如果考虑到汇率因素,将进一步压缩中国央行的降息空间。姜超提到,目前即便是降到零利率,中国央行也只有六次降息空间,如果美联储明年至少加息两次,中国降息空间会进一步压缩。虽然降准空间较大,但作用不如降息。

他预计,未来人民币会在更大范围内浮动,以进一步获得利率独立性:

伴随着美元加息,稳定人民币兑美元汇率成本提高:外储流失、货币宽松受限、外贸承压等。而实际上,与全球其他主要货币相比,人民币今年相对美元贬值幅度约为4.3%,仅略高于日元、瑞郎和英镑,相比欧元和其他发展中经济体货币,人民币汇率具备较大的浮动空间。未来应允许人民币在更大幅度内浮动,以进一步放松利率独立性。

目前来看,央行已经在弱化美元的影响。12月12月,中国发布了包括13种货币的CFETS人民币汇率指数。不少分析师均认为,这体现出政策有意引导市场转变对人民币的看法,不再视其为与美元挂钩的货币,也可能是监管层在为人民币走软开绿灯。

“中国监管层此举强化了人民币对美元缓慢贬值的可能性。”高盛在报告中称。